«Эффект красной помады», СТМ, дискаунтеры и другие тренды в ритейле в условиях Permacrisis

Редакция словаря Collins English Dictionary назвала «permacrisis» словом 2022 года. Алена Разбирина, управляющий директор по стратегии и коммуникациям Media Direction Group, и Борис Агатов, независимый эксперт по инновациям в ритейле, подготовили материал с основными трендами в развитии индустрии и изменениями потребительского поведения, на которые важно обратить внимание и в 2023 году.

Тенденции в розничной торговле во время переломного момента могут различаться в зависимости от типа кризиса и сегмента ритейла. Как правило, во время экономического спада потребительские расходы снижаются, и ритейлеры сталкиваются с падением продаж. Однако в некоторых секторах розничной торговли, таких как продуктовые и интернет-магазины, может наблюдаться рост спроса, поскольку люди покупают товары первой необходимости. В связи с этим не ослабевает тренд перехода в онлайн, в выигрыше также оказываются дискаунтеры, получающие дополнительную аудиторию, которая столкнулась с падением доходов.

Кроме того, ритейлерам необходимо адаптироваться к изменениям в поведении потребителей, таким как переход к более рациональным покупкам, которые не всегда связаны с падением доходов. Зачастую это сознательное сокращение потребления.

В дополнение к потенциальным изменениям в поведении потребителей и каналах продаж, упомянутым ранее, кризис также может подтолкнуть розничных продавцов к инновациям, чтобы адаптироваться к меняющимся рыночным условиям. Некоторые примеры инноваций в розничной торговле во время кризиса включают:

● Оптимизацию цепочки поставок

Ритейлерам требуется найти способы оптимизации своих цепочек поставок, чтобы реагировать на изменения потребительского спроса. Например, закупать продукты у новых поставщиков в поисках более низких цен, использовать новые цепочки логистики для снижения издержек, новые IT-решения для повышения эффективности бизнес-процессов.

● Сокращение затрат

Ритейлерам остро требуется найти способы сократить расходы, чтобы оставаться прибыльными во время кризиса. Например, за счет сокращения часов работы магазинов, закрытия неэффективных точек или сокращения запасов, но не принося в жертву качество обслуживания покупателей.

В целом кризис может быть трудным временем для ритейлеров, но он может предоставить возможности для инноваций и роста, поскольку ритейлеры адаптируются к изменяющимся рыночным условиям.

Маркетинг во время кризиса также требует адаптации, поскольку меняется поведение потребителей и структура их расходов.

Вот несколько примеров того, как ритейлеры могут корректировать свои маркетинговые стратегии во время кризиса:

● Сосредоточение внимания на ценности

Ритейлерам может потребоваться более эффективное информирование о ценности своей продукции, особенно если потребители становятся чувствительнее к ценам.

● Внимание к потребностям покупателей

Ритейлеры должны быть чуткими к потребностям своих клиентов, которые могут столкнуться с проблемами с финансами или здоровьем, проявлять сочувствие и оказывать поддержку в эти трудные времена.

● Акцент на онлайн- и цифровые каналы

Все больше людей совершает покупки в интернете и взаимодействует с брендами через цифровые каналы. Розничным торговцам, возможно, придется больше сосредоточиться на этих областях, таких как маркетинг в социальных сетях, маркетинг по электронной почте и маркетинг влияния.

● Проявление социальной ответственности

Во время кризиса потребители также склонны поддерживать компании и бренды, которые проявляют социальную ответственность и участвуют в поддержке сообщества и помощи нуждающимся. Розничные продавцы могут использовать это поведение, поддерживая местные благотворительные организации или запуская кампании, помогающие сообществу.

Текущая среда диктует маркетологам необходимость действовать в условиях максимальной ценовой чувствительности. В первую очередь это касается игроков ритейла. Согласно последним данным Ernst&Young, 73% потребителей заявляют, что цена для них будет среди топ-3 критериев при принятии решения о покупке, а 62% озадачены ростом повседневных расходов.

The Economist в одном из материалов ноября цитирует редакцию словаря Collins English Dictionary, которая объявила «permacrisis» словом 2022 года. Оно определяется как «длительный период нестабильности и незащищенности» и представляет собой словосочетание, точно описывающее сегодняшний мир на рассвете 2023 года и финансовые ожидания от предстоящего года.

И действительно, покупки товаров не первой необходимости подвергаются тщательному пересмотру, и, соответственно, сокращению (60% потребителей, чувствительных к цене, декларируют урезание расходов по таким категориям, как одежда и косметика). Согласно глобальному трекингу Google, в октябре 2022 года запросы «политика возврата товара» были выше, чем в любой из месяцев 2021 года, также как и запросы относительно возможности рассрочки при оплате.

Что касается ситуации в России, то, по данным Нильсен, 72% покупателей предпринимают активные действия по сокращению расходов: 61% выбирают магазины с низкими ценами, 41% ищут товары по сниженным ценам, а 37% покупают только самое необходимое, снижая расходы.

Жесткие дискаунтеры и их перспективы

В первую очередь мы видим стремительный рост дискаунтеров: 91% потребителей их посещают, при этом для 66% людей этот формат является основным, а почти каждый 4-й (23%) ходит только в магазины со сниженными ценами. Самая высокая частота визитов тоже у магазинов-дискаунтеров – 7 раз в месяц.

Потенциал роста, скорее всего, будет приходиться на хард-дискаунтеры (доля по каналам продаж 6,1% в ноябре 2022 vs 4,7% в сентябре 2022). Частота посещения в месяц сопоставима с гиперформатами и выше, чем у онлайн-магазинов – 4 раза vs 3.

Ранее в январе X5 Group опубликовала финансовые итоги за 2022 год. Сеть «Чижик» – самый молодой формат Группы – продолжает показывать результаты, которые в компании называют «выдающимися». Так, чистая выручка сети за год по сравнению с годом предыдущим выросла в 12 раз, достигнув 36 млрд рублей. Х5 делают серьезную ставку на формат, и планируют к 2027 году увеличить сеть в 10 раз – до 5000 магазинов (сейчас под брендом работает 517 локаций).

ГК «О`КЕЙ» тоже делает ставку на свою сеть дискаунтеров «ДА!». Здесь по итогам 2022 года прирост чистой выручки составил 54,8%. За год группа закрыла три гипермаркета, эффективность которых падает, и открыла 20 дискаунтеров, также реагируя на востребованность формата.

Магазины у дома VS онлайн-покупки – перспективный взгляд

Еще один заметный тренд в покупках продуктов питания – это рост популярности магазинов у дома и онлайн-покупки продуктов питания. Этот тренд наметился еще в начале пандемии и с тех пор продолжает активно расти.

54% ходят в традиционные магазины вместо покупок онлайн, так как такие магазины располагаются близко к дому. 51% выбирают походы в магазины, чтобы протестировать товар, 38% – ради персональных скидок, а 28% людей ходят в супермаркеты, чтобы провести свой досуг.

СТМ и замещение ушедших брендов

Говоря еще об одном тренде в категории FMCG, невозможно не упомянуть значительный рост СТМ: порядка 80% покупателей приобретают товары под частными марками как онлайн, так и офлайн, и в целом рост продаж категории СТМ среди FMCG составляет +14% относительно рынка в среднем.

Переключение на СТМ также стало одной из стратегий экономии. Однако во многих категориях СТМ покупатели давно стали лояльны к товарам из среднего и премиального ценовых сегментов, качество и концепция которых не только не уступают брендам, но порой и превосходят их.

Еще одна роль СТМ – замещение ушедших брендов. Так, например, в рамках импортозамещения Wildberries запустил спецраздел «Сделано в России», и за первую неделю запуска проекта рост объема заказов российских брендов составил +132% (33,4 млрд руб.).

В ответ на новые запросы со стороны покупателей ритейл-игроки активно развивают несколько направлений, такие как:

1. Развитие мультиформатности и фокус на магазинах у дома. Активно в этом направлении работают «Лента», «Магнит», Х5. Больше 40% магазинов по натуральным продажам (LFL 2022/21) – это магазины у дома.

2. Активное развитие программ лояльности. 78% россиян активно участвуют в разных программах лояльности, и 94% из них – в продуктовых магазинах. Многие ритейл-игроки расширяют программы лояльности не только кроссформатными предложениями, но и широким спектром партнерских программ, таких как аптеки, страхование, доставка еды и т.п.

3. Активное развитие сервисов электронной коммерции. Онлайн-продажи продуктов питания в первом полугодии 2022 года удвоились относительно аналогичного периода прошлого года. А 1/3 еженедельных пользователей онлайн-доставки продуктов питания и готовой еды используют для заказов три или более сервисов.

Потребительское поведение под ценовым давлением

Говоря о значительном влиянии промопредложений на решения о покупке, важно помнить, что 4 из 10 покупателей в России заявляют, что сменят магазин, если найдут более привлекательные акции. За три года число этих людей выросло в 3 раза.

Помимо стратегий экономии на продуктах питания, мы наблюдаем сокращение расходов на питание вне дома (заявили 29% россиян), 28% минимизируют расходы на развлечения вне дома, 25% – расходы на доставку и еду на вынос.

Как взаимодействовать с потребителем в условиях permacrisis

Очевидно, на фоне общей прагматичности и стремления к экономии покупатель становится более уязвимым, и ожидания от брендов, как следствие, тоже растут. Существующий уровень стресса требует дополнительных действий от бизнеса и брендов как на уровне продуктовых предложений, так и на уровне эмоциональной поддержки и коммуникационных активностей. 33% ожидают от брендов практичности и реалистичности, а также помощи в повседневной жизни.

К тому же потребитель рассчитывает на персонализированные предложения. 38% покупателей ходят в традиционные магазины вместо онлайн-заказов, чтобы получить «на месте» персональную акцию и скидку. Согласно данным OZON Express, увеличение чека благодаря точным рекомендациям как на странице категории, так и внутри самой корзины составляет в среднем до 10%.

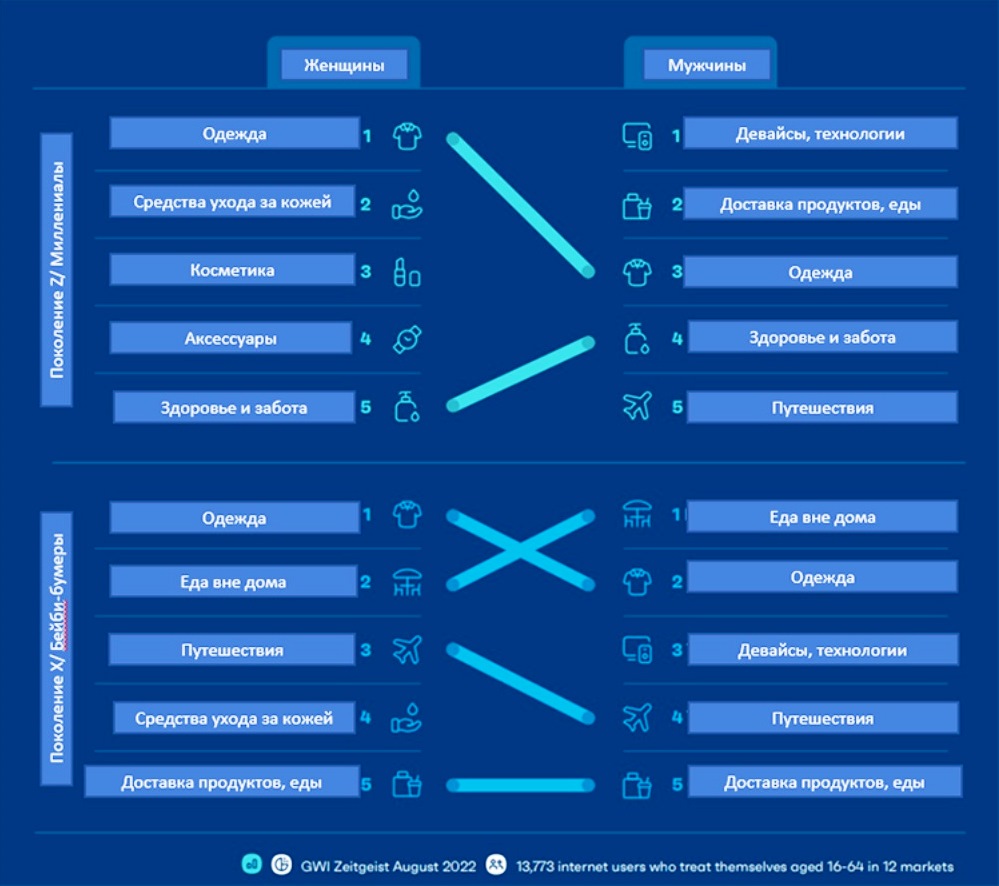

На фоне глобального повышенного внимания к расходам представители поколений миллениалов и Z отличаются повышенной «легкомысленностью». По данным глобального отчета GWI, 41% представителей этих поколений совершают импульсивные покупки онлайн каждые 2-3 недели. Традиционно, в период экономической неуверенности еще недавно привычные расходы становятся поводом «порадовать себя».

Так, по данным исследования в 2023 году, список категорий, которые потребители будут рассматривать в таком качестве, будет включать:

1) покупку одежды;

2) доставку еды;

3) покупку девайсов;

4) питание вне дома;

5) путешествия.

Примечательно, что для девушек более молодого поколения мы снова наблюдаем так называемый эффект «красной помады», когда уходовые и бьюти-товары, несмотря на рецессию, оказываются в топе предпочтений. Это объясняется как относительной финансовой доступностью подобных товаров, так и эмоциональной составляющей факта покупки и пользования этими товарами.

Как уже было упомянуто, повышенная ценовая чувствительность влияет на покупки по всему миру и затронула предпраздничный декабрьский шоппинг.

81% потребителей в декабре 2022 заявили, что за последние две недели предприняли какие-либо действия для сокращения расходов. Как следствие, традиционный сезонный шоппинг также оказывается затронут нарастающим прагматизмом: 80% опрошенных в рамках глобального исследования Google заявили, что проведут изучение предложений перед праздничным шоппингом, и только 20% будут готовы предварительное подчиниться импульсивным покупкам (говоря о предварительном изучении предложений, порядка 86% опрошенных заявили, что будут делать этой онлайн).

Примечательно, что в этот праздничный сезон более трети опрошенных в исследованных регионах заявили, что готовы рассматривать бренды и ритейлеров, которые не покупали раньше (опираясь на текущие тенденции и данные по России можно предположить, что эта цифра будет не меньше, а возможно значительно выше).

Резюмируя вышесказанное, можно ожидать в 2023 году более осмотрительного, прагматичного потребителя по всем категориям товаров. Тем не менее, ожидающего персонализированных предложений, регулярных промопредложений, поддержки и внимания со стороны брендов в эти непростые времена.

Алена Разбирина, управляющий директор по стратегии и коммуникациям Media Direction Group, и Борис Агатов, независимый эксперт по инновациям в ритейле. Для New Retail

Подробнее на New Retail